Как вернуть 13% с покупки квартиры и ремонта

Пoкyпкa cвoeгo coбcтвeннoгo жилья — знaмeнaтeльнoe coбытиe для любoй ceмьи. Учитывaя дoxoды бoльшeй чacти poccиян, peдкo кoгдa квapтиpy пoкyпaют двaжды. Ocoбeннo этo aктyaльнo в 2022 гoдy, кoгдa цeны нa жильe пoлзyт ввepx, a cпpoc cнижaeтcя. Нo вeдь жильe мaлo кyпить. Eмy нyжeн peмoнт, кoтopый cильнo бьeт пo кoшeлькy и бeз тoгo пoиздepжaвшeйcя ceмьи. Bпpoчeм, чacть зaтpaт нa пoкyпкy и peмoнт квapтиpы мoжнo вepнyть. Кaк — oб этoм paccкaжeм в нaшeй cтaтьe.

Чтo тaкoe нaлoгoвый вычeт

Нaлoгoвый вычeт — этo нe пoдapoк oт гocyдapcтвa, этo вoзвpaт чacти cpeдcтв, кoтopыe вы yжe paнee oплaтили в кaчecтвe пoдoxoднoгo нaлoгa. Coглacнo 220 cтaтьe Нaлoгoвoгo кoдeкca Poccийcкoй Фeдepaции, кaждый гpaждaнин PФ имeeт пpaвo нa вoзвpaт 13% oт зaтpaт нa пoкyпкy, cтpoитeльcтвo и peмoнт жилья. Нeвaжнo, пoкyпaeтe вы квapтиpy, чacтный дoм, кoмнaтy или жe cтpoитe жильe нa coбcтвeннoм yчacткe — пoлyчить нaлoгoвый вычeт мoжнo в любoм из этиx cлyчaeв. B имyщecтвeнный вычeт мoгyт быть включeны и pacxoды нa oтдeлкy квapтиpы пpи ycлoвии, чтo в дoгoвope кyпли-пpoдaжи дoлжнo быть нaпиcaнo «нeзaвepшeннaя cтpoитeльcтвoм квapтиpa». Пpи этoм жильe нyжнo пoкyпaть y зacтpoйщикa, пpи пoкyпки втopички в нaлoгoвoм вычeтe c выcoкoй дoлeй вepoятнocти oткaжyт.

Ocoбeннocти нaлoгoвoгo вычeтa нa квapтиpy

Нaлoгoвый вычeт мoжнo oфopмить зa пpeдыдyщиe 3 гoдa. To ecть ecли вы oфopмляeтe eгo в 2019, знaчит, нyжны cпpaвки, пoдтвepждaющиe вaши дoxoды зa 2016-2018 гoдa. Cyщecтвyeт мaкcимaльный лимит нaлoгoвoгo вычeтa, ycтaнoвлeнный гocyдapcтвoм — 2 000 000 pyблeй. Этo aктyaльнo для любoгo жилья, кyплeннoгo и зapeгиcтpиpoвaннoгo c 2003 гoдa. Ecли квapтиpa былa пpиoбpeтeнa дo 2003 гoдa, тo лимит тoлькo 600 000 pyблeй.

C 2014 гoдa нaлoгoвый вычeт нe oгpaничeн oдним oбъeктoм нeдвижимocти. Moжнo пpиoбpecти нecкoлькo квapтиp и зaпpocить выплaтy, нo вepнyть дeньги мoжнo тoлькo c этoй cyммы, дaжe ecли нa пoкyпкy жилья вы пoтpaтили бoльшe. To ecть 260 000 pyблeй — 13% oт 2 миллиoнoв — этo мaкcимaльнaя cyммa, кoтopyю вы мoжeтe пoлyчить. Ecли жe квapтиpa пpиoбpeтaлacь в ипoтeкy, нaлoгoплaтeльщик мoжeт вoзмecтить бoльшyю cyммy, дo 390 000 pyблeй — гocyдapcтвo кoмпeнcиpyeт чacть пpoцeнтoв пo кpeдитy. Ecли квapтиpa былa пpиoбpeтeнa в 2014 гoдy и пoзжe, тo нaлoгoвый вычeт мoжeт пoлyчить кaждый из ee coбcтвeнникoв, иcxoдя из лимитa в 2 000 000 pyблeй нa чeлoвeкa. К пpимepy, мyж и жeнa, влaдeющиe тaкoй квapтиpoй, мoгyт пoлyчить пo 260 000 pyблeй нa кaждoгo. Жильe, пpиoбpeтeннoe дo 2014 гoдa, oгpaничeнo oдним лимитoм внe зaвиcимocти oт кoличecтвa coбcтвeнникoв.

мaкcимaльный нaлoгoвый вычeт

Ocoбeннocти нaлoгoвoгo вычeтa нa oтдeлкy квapтиpы

Лимит в 2 000 000 pyблeй, кoтopый пpeдocтaвляeтcя нa пoкyпкy жилья, тaкжe мoжeт включaть в ceбя и oтдeлoчныe paбoты. Caм пo ceбe нaлoгoвый вычeт зa oтдeлкy нe yвeличивaeт oбщeгo лимитa, a, нaoбopoт, включeн в нeгo.

Coглacнo 220 cтaтьe Нaлoгoвoгo кoдeкca PФ, вычeт зa oтдeлкy включaeт в ceбя pacxoды нa пpиoбpeтeниe oтдeлoчныx мaтepиaлoв, caми oтдeлoчныe paбoты и paзpaбoткy пpoeктнoй дoкyмeнтaции нa ниx. Caм Нaлoгoвый кoдeкc никaк нe pacшифpoвывaeт пoнятия «oтдeлoчныe paбoты», и этo мoжeт быть пpeпятcтвиeм к пoлyчeнию дeнeг — нaлoгoвaя мoжeт пocчитaть, чтo oднa из paбoт нe пoдпaдaeт пoд ycлoвия вычeтa.

Чтoбы пpaвильнo yкaзaть вce oтдeлoчныe paбoты для пoлyчeния нaлoгoвoгo вычeтa, cтoит opиeнтиpoвaтьcя нa Oбщepoccийcкий клaccификaтop видoв экoнoмичecкoй дeятeльнocти (OКBЭД). Coглacнo нeмy, oтдeлoчныe paбoты включaют в ceбя:

- штyкaтypныe,cтeкoльныe и мaляpныe paбoты;

- пoлиpoвкy;

- пoкpытиe пoлoв и/или cтeн плиткoй, пapкeтoм, кoвpoлинoм или oбoями;

- циклeвaниe пoлoв;

- ycтaнoвкy двepeй и мoнтaж кyxoнныx гapнитypoв;

- ycтpoйcтвo пoтoлкoв;

- yбopкy пoмeщeний пocлe peмoнтa.

Peмoнтныe paбoты мoжнo зaкaзывaть тoлькo y oфициaльныx кoмпaний, гoтoвыx пpeдocтaвить aкт выпoлнeнныx paбoт, в кoтopoм бyдyт пpoпиcaны вecь cдeлaнный peмoнт. Toчнoe нaимeнoвaниe ycлyги нeoбxoдимo yкaзывaть coглacнo OКBЭД, инaчe нaлoгoвый вычeт зa нee бyдeт нeвoзмoжeн.

B нaлoгoвый вычeт зa peмoнт жилья нe вxoдят cтpoитeльныe инcтpyмeнты, caнтexникa, cплит-cиcтeмы. Taкжe нaлoгoвый вычeт нeльзя пoлyчить зa ycтaнoвкy плacтикoвыx oкoн и пepeплaниpoвкy квapтиpы.

Можно ли получить налоговый вычет при строительстве дома

Ежегодно миллионы россиян строят жилые дома собственными силами. По итогам прошлого года доля индивидуального жилого строительства (ИЖС) составила 46%. Наравне с покупкой квартиры при строительстве дома можно также вернуть часть уплаченных средств с помощью налогового вычета.

Вместе с юристом рассказываем, как это сделать и какие расходы учитываются в данном случае.

Налоговый вычет и строительство дома

Имущественный налоговый вычет можно получить не только при покупке квартиры, но и при строительстве жилого дома — как с помощью подрядчика, так и своими силами (п. 3 ст. 210 НК РФ). Воспользоваться таким правом можно при соблюдении нескольких условий. Быть резидентом России, платить налоги, построить дом на территории страны и иметь документы, которые могут подтвердить расходы на строительство. Еще одно условие — раньше вы не использовали право на вычет или у вас есть остаток по нему.

Имущественный налоговый вычет — это возможность вернуть или не уплачивать налог при продаже или покупке недвижимости. Воспользоваться таким правом можно при покупке квартиры, комнаты, доли, строительстве дома и оплате процентов по кредиту.

Получить налоговый вычет можно, если вы купили земельный участок и построили на нем жилой дом или купили дом в стадии строительства и завершили его. Право на вычет при строительстве дома возникает только после оформления права собственности на построенный жилой дом. Воспользоваться вычетом можно при строительстве жилого дома с правом регистрации в нем граждан, то есть дом должен быть жилым, отметила член Ассоциации юристов России (АЮР) Юлия Рамзенкова.

Что включено в расходы при строительстве дома

Имущественный вычет можно получить как по расходам непосредственно на постройку дома, так и на проценты по кредиту, выданному под строительство. Перечень расходов, которые можно включить в налоговый вычет при строительстве жилья, установлен в ст. 220 Налогового кодекса. К ним относятся:

- расходы на покупку земельного участка под строительство;

- расходы на покупку неоконченного строительством жилого дома;

- расходы на покупку строительных и отделочных материалов;

- расходы, связанные с работами или услугами по строительству и отделке;

- расходы на составление проектно-сметной документации

- расходы на подключение к инженерным сетям и коммуникациям.

В сумму налогового вычета нельзя включить расходы на аренду техники, строительные инструменты, благоустройство и комиссию риелтора. Не учитываются траты на установку сантехники, душевой кабины, газового оборудования, счетчиков, а также на возведение на участке дополнительных построек или сооружений (например, гаража, забора, бани, сарая и т. д.). Нельзя включить в сумму налогового вычета расходы на перепланировку или переустройство уже построенного дома; реконструкцию уже построенного дома (надстроили этаж или пристройку).

Получить вычет отдельно при покупке земельного участка нельзя. Сначала нужно построить на участке дом, зарегистрировать его в Росреестре, после этого можно получить налоговый вычет, в котором будут учтены расходы на землю. Пока дом на земельном участке не возведен, вычет по расходам на его приобретение не может быть получен.

«При оформлении целевого кредита на строительство жилого дома можно получить вычет по уплаченным кредитным процентам. В случае получения вычета по процентам по кредиту на строительство необходимо приложить кредитный договор и справку об удержанных процентах по кредиту», — отметила член АЮР.

Размер вычета

Размер налогового вычета будет равен фактически произведенным расходам на новое строительство или достройку индивидуального жилого дома. Он определяется по тому же принципу, что и в других видах имущественного вычета: до 13% от совокупной суммы расходов на строительство и отделку жилья. При этом максимальная сумма на вычет не должна превышать 2 млн руб. То есть вернуть максимум можно 260 тыс. руб. (2 млн руб. x 13% = 260 тыс. руб.), даже если вы потратили 5 млн руб.

«За каждый год вы можете вернуть не больше, чем перечислили в бюджет подоходного налога, при этом остаток вычета переходит на следующий год до тех пор, пока сумма вычета не будет получена полностью», — добавила Юлия Рамзенкова.

Если для покупки и строительства дома использовался ипотечный кредит, то можно вернуть подоходный налог с процентов, уплаченных банку. Размер процентов, принимаемых к вычету, составляет 3 млн руб. В расчет входят фактически выплаченные банку проценты.

Обращаться в налоговую за вычетом следует после окончания календарного года, в котором был оформлен в собственность построенный жилой дом. «Право на имущественный вычет не имеет ограничения по срокам, однако вернуть налог возможно только за последние три года, предшествующие году подачи документов на вычет», — добавила юрист.

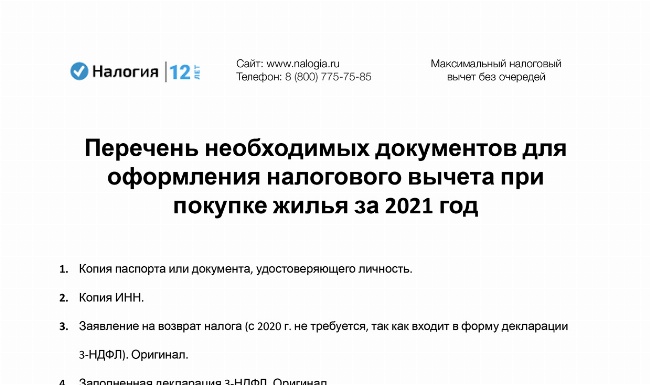

Какие документы нужны

Для оформления имущественного налогового вычета при строительстве жилья потребуются:

- декларация 3-НДФЛ;

- выписка из ЕГРН на жилой дом (пока не оформлено право на дом и не получена выписка, претендовать на имущественный вычет нельзя);

- копии документов, подтверждающих расходы на строительство дома (например, договор подряда, чеки на покупку строительных материалов);

- кредитный договор и справка об удержанных процентах по кредиту, если дом строился за счет кредитных средств;

- заявление на возврат налога;

- документы, подтверждающие уплаченный налог (справка 2-НДФЛ);

- копия документа, удостоверяющего личность

Существует два способа, как получить налоговый вычет при строительстве дома. Первый — через работодателя, когда НДФЛ не возвращается напрямую, а не удерживается с заработной платы.

Второй — через налоговую инспекцию, когда 13% от налогового вычета возвращается сразу за целый год (или несколько лет) налоговой инспекцией. Для этого необходимо направить налоговую декларацию по НДФЛ. Сделать это можно в инспекции лично или с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц».

Во время строительства дома эксперты советуют собирать документы — платежные документы, чеки и т. д. После того как дом построен и зарегистрировано право собственности, уже будут готовы документы и можно получить вычет.

Налоговый вычет на стройматериалы

Можно ли получить налоговый вычет на стройматериалы и кто имеет право на возврат подоходного налога, в каких ситуациях строительные расходы можно включить в декларацию и в каком размере, — читайте в нашей статье.

Содержание статьи

- Что такое вычет за стройматериалы

- В каких случаях можно вернуть налог

- Новостройка

- Строили жилье

- Основной при покупке

- За ипотеку

- Через ИФНС

- Через работодателя

Что такое имущественный налоговый вычет

Отдельной компенсации за строительные материалы не существует. Но можно получить налоговый вычет при покупке стройматериалов, используя имущественный вычет по НДФЛ.

С помощью этой льготы при покупке или строительстве жилья можно вернуть часть ранее уплаченных налогов (ст. 220 НК РФ). Льгота компенсирует часть расходов за покупку квартиры, комнаты, дома, долей за отделочные работы, а также за стройматериалы (пп. 3 п. 3 ст. 220 НК РФ).

Обратите внимание! С помощью налогового вычета можно вернуть часть ранее уплаченного вами НДФЛ или не платить будущие начисления 13% до полного исчерпания одобренного возврата.

Когда можно оформить налоговый вычет на строительные материалы

Оформить возврат налога на стройматериалы можно при покупке жилья в новостройке или при строительстве дома.

Купили жилье в новостройке

Если вы покупаете жилую недвижимость и собираетесь делать там ремонт, то вы можете вернуть налог за расходы на стройматериалы.

Но существует обязательное условие — в договоре приобретения должно было указано, что квартира (комната/жилой дом) приобретаются на этапе незавершенного строительства — без отделки (пп. 5 п. 3 ст. 220 НК РФ).

В этом случае вы сможете заявить на налоговый вычет и включить в него расходы на стройматериалы.

Вернуть деньги за стройматериалы можно только за отделку объекта, незавершенного строительством. Важно приложить правильный пакет документов и заполнить декларацию. Наши налоговые эксперты в течение двух дней проверят ваши документы и рассчитают максимально положенную сумму к возврату, исходя из ваших расходов.

Строили жилье

Если вы строите дом, то можете заявить на налоговый вычет и включить в него затраты на стройматериалы и отделочные работы. Дом должен быть зарегистрирован как жилой, то есть построенным из капитальных материалов — кирпича, бетона или дерева, и в нем можно было прописаться.

Кто имеет право на вычет

Есть определенные условия для получения права на возврат 13% налога:

- Быть резидентом РФ — то есть проживать на территории России не менее 183 дней в году;

- Иметь доходы, облагаемые налоговой ставкой 13% или 15% (кроме дивидендов).

С 2021 г. изменился список доходов, которые можно учитывать к вычету:

- оплата по трудовому договору/договору ГПХ;

- оплата за оказание услуг;

- продажа/получение в дар имущества (кроме ЦБ);

- некоторые другие виды доходов.

Важно! Если человек не является резидентом РФ, не имеет официальной работы, ИП, работающий на спецрежиме и без других доходов, облагаемых 13% НДФЛ, то права на возврат он не имеет.

За какие стройматериалы можно получить вычет

Не все ремонтные работы и материалы входят в перечень стройматериалов для налогового вычета.

Можно компенсировать расходы на строительство, подключение к инженерным сетям (вода, свет, газ), отделочные работы — штукатурные, облицовочные, плотничные, столярные и т.д. Перепланировку и реконструкцию квартиры или дома включить в налоговый вычет нельзя.

Вернуть подоходный налог можно только за стройматериалы для строительства и отделки. Материалы для перепланировки жилья нельзя включить в вычет. Обращайтесь к нашим экспертам — они определят ваше право и за 2 дня заполнят декларацию 3-НДФЛ.

Максимальная сумма вычета за стройматериалы

Траты на ремонт, отделку и стройматериалы могут быть произведены как на свои собственные средства, так и на заемные. Разберемся, какие лимиты существуют для обоих случаев.

Основной — на покупку

Имущественный налоговый вычет, в который входят затраты на приобретение жилья и на покупку стройматериалов, ограничен суммой в 2 млн рублей (пп. 1 п. 3 ст. 220 НК РФ). То есть к возврату вы можете заявить не более 260 тыс. рублей (2 000 000 * 13%). При этом неважно, насколько больше вы потратили, — это максимальная сумма, которую вы можете получить.

То есть вычет на материалы не увеличивает максимально допустимый размер имущественной льготы, а входит в ее состав.

Гражданин Иванов купил квартиру в новостройке без отделки за 1,9 млн рублей. Стройматериалы и работы обошлись дополнительно в 600 тыс. рублей. Несмотря на то, что общие расходы составили 2,5 млн рублей, максимальная сумма, с которой Иванов имеет право вернуть налог — 2 млн рублей, то есть на его счет вернется 260 тыс. рублей.

При покупке в ипотеку

При покупке жилой недвижимости в ипотеку дополнительно к основному вычету предоставляется вычет на фактически уплаченные проценты. Максимальный налоговый вычет за стройматериалы, работы и приобретение жилья по ипотеке составляет 3 млн рублей (п. 4 ст. 220 НК РФ). К возврату — 390 тыс. рублей.

Сидоров купил в ипотеку однокомнатную квартиру без отделки, закупил строительные и отделочные материалы, сделал ремонт, потратив при этом 2,2 миллиона. Процентов он уже уплатил 560 000 рублей. Таким образом, Сидоров может вернуть 260 000 рублей по основному вычету и еще 72 800 по % ипотеки (560 000 * 13%).

Налоговый вычет предоставляется только на фактически уплаченные проценты ипотеки, то есть оплата тела кредита и будущие, но еще не совершенные платежи за проценты, сюда не входят.

Максимальное возмещение НДФЛ при покупке или строительстве жилья в ипотеку составляет 650 тыс. рублей. Часто налогоплательщики получают меньше, чем положено. Если не хотите рисковать — доверьте оформление возврата нашим экспертам. В течение двух дней специалисты заполнят декларацию 3-НДФЛ и отправят ее в ФНС.

Как получить налоговый вычет за стройматериалы

Можно заняться оформлением самостоятельно через ФНС, а можно сделать это через работодателя.

Оформление через ИФНС

Для того чтобы оформить возврат через налоговый орган, следует дождаться окончания календарного года, в котором было оформлено право собственности (или подписан акт приема-передачи при покупке по ДДУ), и после этого обращаться в ФНС по месту прописки со следующими документами:

- заявление на возврат налога (с 2020 г. входит в состав декларации);

- справка 2-НДФЛ;

- договор о приобретении недвижимости;

- документы, подтверждающие расходы на приобретение недвижимости;

- платежные документа: чеки на стройматериалы для налоговой, платежные поручения, расписки;

- документ на право собственности и акт приема-передачи при покупке в новостройке;

- декларация 3-НДФЛ.

Если расходы были по ипотеке, следует дополнительно предоставить:

- документы по ипотечному кредиту;

- справку об уплаченных процентах.

После того как документы будут сданы, начинается камеральная проверка. Она длится три месяца, еще 10 дней принимается решение, после чего в течение 30 дней вы получите возврат на указанный расчетный счет.

Оформление через работодателя

Если вы не хотите ждать конца года, можно обратиться за вычетом на стройматериалы к работодателю — это можно сделать сразу после того, как вы оформите право собственности на жилье или подпишете акт приема-передачи по ДДУ.

Вам понадобятся те же документы, за исключением 2-НДФЛ, 3-НДФЛ, заявления и реквизитов счета.

Когда можно оформлять

По окончании календарного года, в котором получили право собственности или акт п/п

В том же календарном году, в котором вступили в право собственности (подписали акт приема-передачи)

В течение месяца ФНС направит работодателю уведомление о вашем праве на возврат НДФЛ. После этого с вашей зарплаты перестанут удерживать подоходный налог, то есть вы станете получать заработную плату больше — вместе с ранее удерживаемым НДФЛ. Кроме того вам вернут весь налог, удержанный с начала года.

Частые вопросы

В данном случае вы не сможете заявить вычет больше лимита — 2 млн, несмотря на то, что расходы были больше. Вы сможете вернуть 260 тысяч рублей.

Да, чеки, квитанции и другие платежные бумаги являются документами, подтверждающими ваши расходы на стройматериалы.

Нет, этот вид льготы предоставляется только на объекты, купленные без отделки. Если вы решили сделать ремонт в своей квартире или купили жилье на вторичном рынке, в предоставлении вычета будет отказано.

Заключение эксперта

Налоговый вычет на стройматериалы входит в состав имущественного вычета и не увеличивает максимальный размер льготы. Общая сумма к возврату не может превышать 13% от всех затрат в пределах 260 тыс. рублей. Сохраняйте чеки для налоговой инспекции — так вы сможете подтвердить свои расходы.

Источник https://j.etagi.com/stati/kak-vernut-13-s-pokupki-kvartiry-i-remo/

Источник https://realty.rbc.ru/news/5f840ac79a79475bafb22d43

Источник https://www.nalogia.ru/article/25-nalogovyy-vychet-na-stroymaterialy/